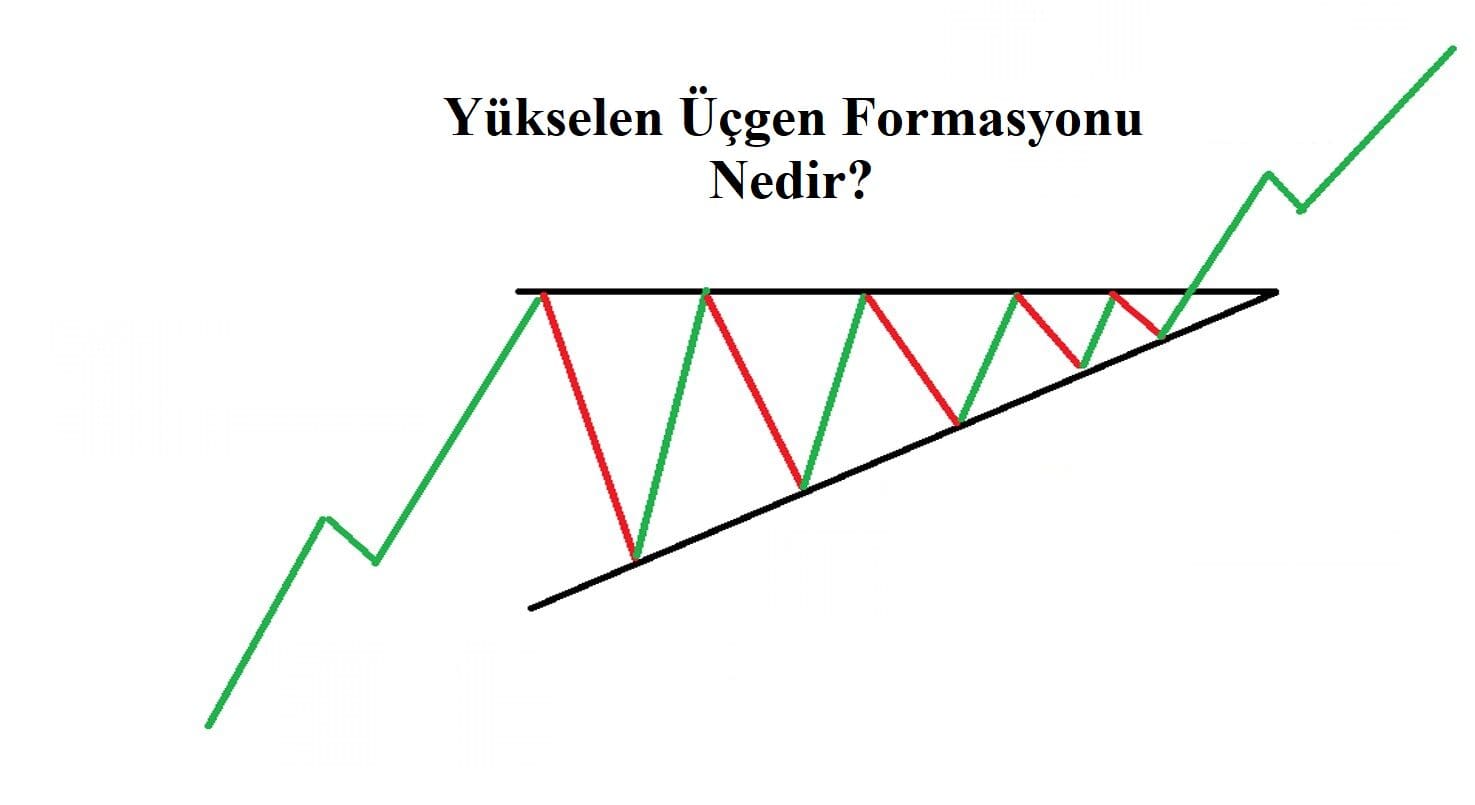

Yükselen Üçgen Formasyonu Nedir?

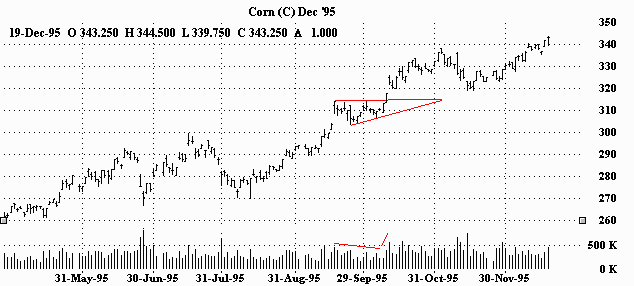

Yükselen üçgen formasyonu, teknik analizde fiyat grafiğinde sıkça görülen ve genellikle yükseliş eğiliminde bulunan bir piyasanın devam edeceğini öngörme amacıyla kullanılır. Bu formasyon, fiyatın genellikle yükselen bir destek çizgisi ile yatay bir direnç çizgisi arasında gidip gelerek bir üçgen oluşturmasıyla belirginleşir. Yatay Direnç Çizgisi, fiyatın yükseliş trendindeyken bir direnç seviyesine ulaşması ve bu seviyede birkaç kez geri dönmesiyle oluşur. Bu çizgi, fiyatın ileriye doğru yükselmesini zorlaştıran bir noktadır ve üçgenin üst kısmını oluşturur.

Yükselen Destek Çizgisi ise, fiyatların yükselen bir trenddeyken dip noktalarını birbirine bağlayarak yukarı doğru bir çizgi oluşturmasıyla belirlenir. Bu çizgi, fiyatın düştüğü ve sonra tekrar yükseldiği bir destek seviyesini temsil eder ve üçgenin alt kısmını oluşturur. Üçgenin Şekli, yükselen üçgen formasyonunda destek çizgisi yukarı doğru bir eğimle çizilirken, direnç çizgisi yatay bir çizgi şeklinde görülür. Bu durum, fiyatların yükselirken dirençle karşılaştığı ancak her seferinde daha az dirençle karşılaşarak üçgenin sıkıştığı bir ortamı yansıtır.

Hacim, yükselen üçgen formasyonunda genellikle zamanla azalır. Bu, fiyat hareketlerinin yavaşladığı ve piyasanın beklemeye geçtiği anlamına gelir. Ancak, üçgenin sonunda hacim artar ve fiyatlar bir yöne doğru keskin bir hareket yapar. Kırılma, üçgenin oluşum sürecinin sonunda fiyatların genellikle üçgenin bir ucundan kırılarak belirgin bir hareket yapmasıyla gerçekleşir. Yükselen üçgen formasyonunda, fiyatlar genellikle yukarı yönlü bir kırılma gösterir ve bu da yükseliş eğiliminin devam edeceği şeklinde yorumlanır.

Yükselen Üçgen Formasyonu Nasıl Oluşur?

Yükselen Trend: Yükselen üçgen formasyonu genellikle bir yükseliş trendi sırasında oluşur. Bu trend, fiyatların genel olarak yukarı doğru hareket ettiği ve yükselen destek çizgisinin oluştuğu bir dönemi yansıtır.

Direnç Seviyesi: Fiyatlar, yukarı doğru hareket ederken bir direnç seviyesine ulaşır. Bu seviye, fiyatın ilerlemesini zorlaştıran bir noktadır. Direnç seviyesi genellikle yatay bir çizgi şeklinde görünür ve daha önce test edilmiş veya önemli bir tarihsel direnç noktası olabilir.

Direnç ve Destek Noktaları: Fiyatlar direnç seviyesine ulaştığında, genellikle geri çekilir ve destek çizgisine yaklaşır. Destek çizgisi, fiyatların geri çekildiği ve yeniden yükseldiği bir noktayı temsil eder. Bu süreçte, fiyatlar genellikle direnç ve destek noktaları arasında gidip gelir.

Yükselen Destek Çizgisi: Fiyatlar, her geri çekilmede bir yükselen destek çizgisi boyunca yukarı doğru hareket eder. Yükselen destek çizgisi, dip noktalarını birleştirerek çizilen bir çizgidir ve fiyatların yükseliş trendinde olduğunu gösterir.

Direnç Seviyesinin Test Edilmesi: Fiyatlar, destek çizgisine doğru geri çekildikten sonra tekrar direnç seviyesine yaklaşır. Bu noktada, direnç seviyesi birkaç kez test edilir ve fiyatlar bu seviyeden geri çekilir.

Üçgenin Oluşumu: Bu süreçte, fiyatlar genellikle yükselen destek çizgisi ve yatay direnç çizgisi arasında gidip gelerek bir üçgen oluşturur. Üçgen oluşumu, fiyatların hareket alanının daraldığı ve kısa vadede bir kırılma beklediğimizi gösterir.

Kırılma: Üçgenin oluşumunun sonunda, fiyatlar genellikle üçgenin bir tarafından kırılarak belirgin bir hareket yapar. Yükselen üçgen formasyonunda, fiyatlar genellikle yukarı doğru kırılır, bu da yükseliş eğiliminin devam edeceği şeklinde yorumlanabilir.

Yükselen Üçgen Kırılımı Ne Anlama Gelir?

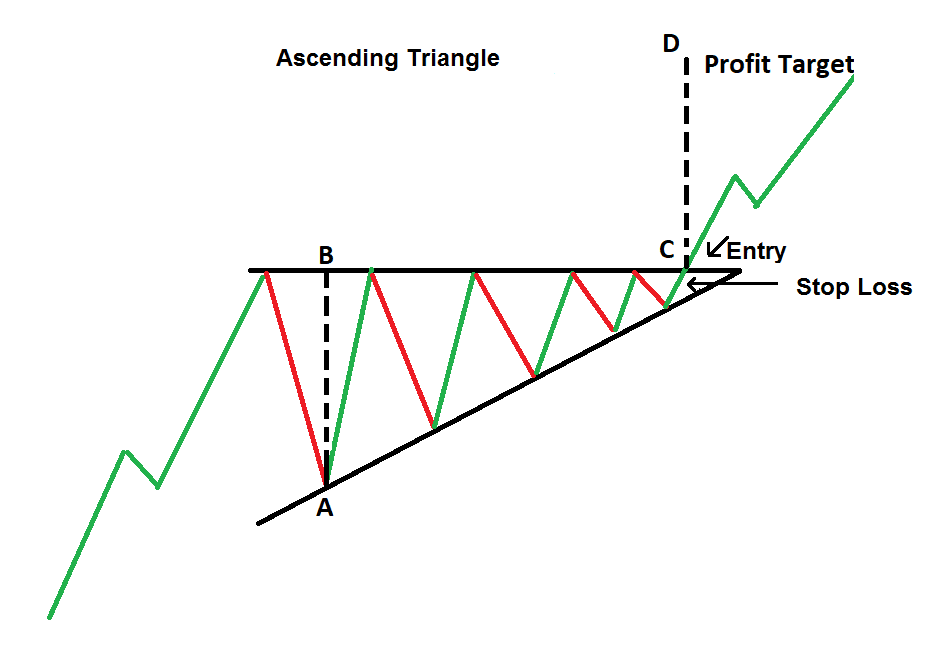

Yükselen üçgen kırılımı, teknik analizdeki önemli bir fiyat hareketi olup, yükselen üçgen formasyonunun sona erdiği ve fiyatların üçgenin bir ucundan keskin bir hareketle çıktığı bir durumu ifade eder. Bu kırılma genellikle fiyatların üçgenin içinde sıkıştığı dar aralıktan çıkarak belirli bir yöne doğru hareket etmesiyle gerçekleşir. Yükselen üçgen formasyonunun kırılması, fiyatların genellikle yukarı doğru keskin bir hareket yapacağını gösterir, bu da yükselen trendin devam edeceği veya ivme kazanacağı anlamına gelir. Ancak, bazen aşağı yönlü bir kırılma da görülebilir ki bu durumda trend dönüşü sinyali olarak yorumlanabilir.

Yükselen üçgenin kırılması ayrıca teknik analistlere fiyat hedefi belirleme imkanı sunar. Bu hedef, genellikle üçgenin yüksekliğinin kırılma noktasına eklenmesiyle belirlenir, bu da fiyatların ne kadar yükselebileceğini tahmin etmek için kullanılabilir. Kırılma genellikle artan bir ticaret hacmiyle birlikte gerçekleşir, bu da kırılmanın gücünü doğrulayabilir. Özellikle yükseliş kırılmaları için, yüksek hacimli bir kırılma, yükseliş eğiliminin daha güçlü olduğunu gösterebilir.

Ancak, her kırılma kesin sonuçlar doğurmaz. Bazı durumlarda, fiyatlar kırıldıktan sonra geri dönebilir ve üçgenin içine geri girebilirler. Bu tür tutarsız kırılmalar, piyasanın belirsiz olduğunu ve yönün net olarak belirlenemediğini gösterebilir. Bu nedenle, yükselen üçgen kırılmalarının doğru şekilde yorumlanması ve doğruluklarının doğrulanması önemlidir.

Yükselen Üçgen Kırılımı Sonrasında Ne Olur?

Yukarı Yönlü Hareket: Yükselen üçgen formasyonu, genellikle yukarı yönlü bir kırılma ile sonuçlanır. Bu durumda, fiyatlar belirgin bir şekilde yükselir ve yükseliş trendi güçlenir veya devam eder. Yükselişin güçlü olması durumunda, fiyatlar hızla yükselir ve yeni zirveler görülebilir.

Fiyat Hedefi Gerçekleşmesi: Yükselen üçgenin kırılması genellikle teknik analistlere fiyat hedefi belirleme imkanı sağlar. Bu hedef, genellikle üçgenin yüksekliğinin kırılma noktasına eklenmesiyle belirlenir. Fiyatlar, bu hedefe doğru hareket edebilir veya hedefe yaklaşırken bir miktar geri çekilme yaşayabilir.

Artan Hacim: Yükselen üçgen kırılması genellikle artan bir ticaret hacmiyle birlikte gerçekleşir. Bu, kırılmanın gücünü doğrulayabilir ve yukarı yönlü hareketin devam edeceğini gösterir. Yüksek hacimli kırılmalar, genellikle daha güçlü bir trendin başlangıcını işaret eder.

Geri Çekilme ve Düzeltme: Bazı durumlarda, yükselen üçgenin kırılmasının ardından fiyatlar bir miktar geri çekilebilir veya düzelme yaşayabilir. Bu, piyasanın aşırı alım durumuna ulaştığı ve bir süre için kar realizasyonu yapıldığı anlamına gelebilir. Ancak genellikle yükselen trendin devam edeceği düşünülür.

Tutarsız Kırılmalar: Her kırılma kesin sonuçlar doğurmaz. Bazı durumlarda, fiyatlar kırıldıktan sonra geri dönebilir ve üçgenin içine geri girebilirler. Bu tür tutarsız kırılmalar, piyasanın belirsiz olduğunu ve yönün net olarak belirlenemediğini gösterebilir.

Yükselen üçgen kırılmasının ardından piyasada meydana gelen hareketler, genellikle kırılmanın gücü, hacim ve diğer teknik göstergelerle birlikte değerlendirilir. Bu şekilde, yatırımcılar trendi belirleme ve uygun ticaret stratejileri oluşturma konusunda daha doğru kararlar alabilirler.

Yükselen Üçgen Kırılımı Sonrasında Hedef Nedir?

Yükselen üçgen formasyonu, genellikle yukarı yönlü bir kırılma ile sonuçlanır ve bu durumda fiyatın kırıldığı yönde bir yukarı trendin devam edeceği varsayılır. Ancak, zaman zaman aşağı yönlü bir kırılma da görülebilir ve bu durumda düşüş trendi beklenebilir. Fiyat hedefi genellikle üçgenin yüksekliğine bağlı olarak belirlenir. Üçgenin yüksekliği, en yüksek noktası ile destek çizgisinin birleştiği nokta arasındaki mesafeyi ifade eder. Bu mesafe, genellikle üçgenin kırılma noktasına eklenerek hedef fiyat belirlenir.

Hedef fiyatın hesaplanması için, üçgenin yüksekliği kırılma noktasına eklenir veya çıkarılır. Yukarı yönlü bir kırılma durumunda, bu mesafe kırılma noktasına yukarı doğru eklenirken, aşağı yönlü bir kırılma durumunda bu mesafe kırılma noktasına aşağı doğru çıkarılır. Hedef fiyat, genellikle kırılma sonrasında bir süre içinde gerçekleşir. Ancak, fiyatlar hedefe doğru hareket ederken bir miktar geri çekilme veya konsolidasyon yaşayabilir. Bu nedenle, yatırımcılar genellikle hedefe yaklaşırken fiyat hareketlerini yakından izlerler.

Fiyat hedefi belirlendikten sonra, yatırımcılar genellikle uygun ticaret stratejileri oluşturur ve bu hedefe ulaşmak için pozisyon alırlar. Hedefe ulaşıldığında, yatırımcılar genellikle karlarını realize etmek için pozisyonlarını kapatır veya yeni bir analiz yaparak pozisyonlarını yeniden değerlendirirler. Bu süreçte, fiyat hedefinin gerçekleşmesiyle birlikte ticaret stratejilerinin başarısı ve karlılık potansiyeli yakından izlenir ve gerekirse stratejiler revize edilir.

Üçgen Formasyonlar Neden Önemli?

Üçgen formasyonları, fiyat hareketlerinin belirli bir dönemde sıkıştığı ve belirli bir şekil oluşturduğu durumları ifade eder. Bu, piyasada belirli bir fiyat aralığı içindeki belirli bir eğilimin varlığını gösterir. Ayrıca, üçgen formasyonları genellikle bir fiyat hedefi belirlemek için kullanılır; formasyonun boyutu ve kırılma noktası, potansiyel bir fiyat hedefi belirlemek için kullanılabilir. Alım-satım sinyalleri üretme açısından da önemlidirler; fiyatların belirli bir yönde kırıldığı noktalarda alım-satım sinyalleri üretebilirler. Örneğin, yükselen bir üçgen formasyonunun yukarı yönlü bir kırılması, alım sinyali olarak yorumlanabilir.

Üçgen formasyonları ayrıca piyasa psikolojisini yansıtırlar. Belirli bir süre boyunca alıcılar ve satıcılar arasında bir denge olduğunu gösterirler. Kırılma noktasında, bir grup diğerine üstünlük sağlar ve bu da fiyatlarda belirgin bir harekete yol açar. Risk yönetimi açısından da önemlidirler; üçgen formasyonları, risk yönetimi stratejileri oluşturmak için kullanılabilir. Örneğin, formasyonun kırılma noktasından belirli bir mesafede stop-loss seviyeleri belirlenebilir. Son olarak, üçgen formasyonları piyasada sıkça görülen ve tanımlanması kolay olan grafik desenleridir. Bu nedenle, yatırımcılar tarafından geniş çapta tanınır ve güvenilirliği yüksektir.