Tahvil Nedir?

Tahvil, bir borç senedi olarak tanımlanabilir. Bu enstrüman, bir yatırımcının belirli bir süre için bir şirkete veya hükümete borç verdiğini ve karşılığında düzenli faiz ödemeleri aldığını ifade eder. Tahvil sahipleri, tahvili çıkaran kuruluşun alacaklıları olarak kabul edilir ve tahvilin vadesi dolduğunda, borç veren kuruluş tahvil sahibine borcun anapara tutarını geri ödemekle yükümlüdür. Tahviller, genellikle sabit gelirli yatırım araçları olarak sınıflandırılır çünkü tahvil sahipleri, belirli aralıklarla sabit bir faiz ödemesi alır.

Tahvillerin temel amacı, sermaye toplamak isteyen hükümetler, belediyeler veya şirketler için bir finansman kaynağı oluşturmaktır. Yatırımcılar için ise tahviller, güvenli ve sabit bir gelir kaynağı sunar. Tahvillerin fiyatları genellikle faiz oranlarına ters orantılıdır; yani, faiz oranları yükseldiğinde tahvil fiyatları düşer ve tam tersi de geçerlidir.

Tahvil Türleri

Tahvil türleri, çıkaran kuruluşa, vadeye, faiz oranlarına ve diğer özelliklere göre farklılık gösterebilir. Genel olarak, tahviller şu kategorilerde sınıflandırılır:

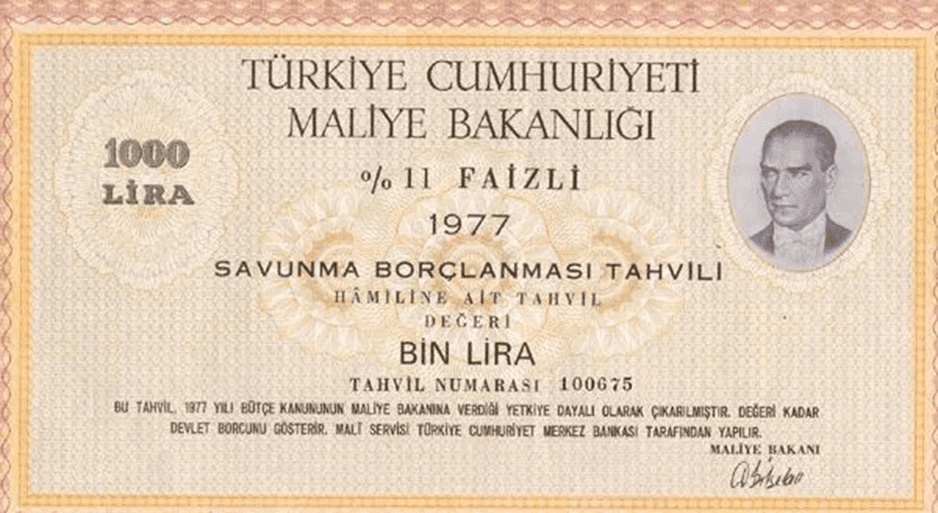

Devlet Tahvilleri (Treasuries): Hükümetler tarafından çıkarılan bu tahviller, en güvenli yatırım araçları olarak kabul edilir. ABD Hazine tahvilleri, dünya çapında en yaygın bilinen devlet tahvillerindendir ve genellikle düşük getiri sunarlar.

Kurumsal Tahviller (Corporate Bonds): Şirketler tarafından çıkarılan bu tahviller, genellikle devlet tahvillerine göre daha yüksek getiri sunar, ancak aynı zamanda daha yüksek risk taşır. Kurumsal tahviller, şirketlerin projelerini finanse etmek veya borçlarını yeniden yapılandırmak için yaygın olarak kullanılır.

Belediye Tahvilleri (Municipal Bonds): Yerel yönetimler tarafından çıkarılan bu tahviller, genellikle vergi avantajları sunar. ABD’de, belediye tahvillerinden elde edilen gelir, federal vergiden muaf olabilir, bu da onları vergi avantajı arayan yatırımcılar için cazip kılar.

Ajans Tahvilleri (Agency Bonds): Hükümete bağlı kuruluşlar tarafından çıkarılan bu tahviller, genellikle düşük riskli yatırım araçlarıdır ve devlet tahvillerine benzer bir güvenlik sunarlar. Ancak, getirileri genellikle devlet tahvillerinden biraz daha yüksektir.

Tahvil Yatırımı Nasıl Yapılır?

Tahvil yatırımı, genellikle sabit gelir arayan yatırımcılar için cazip bir seçenektir. Tahvil satın almak isteyen bir yatırımcı, öncelikle hangi tür tahvile yatırım yapacağına karar vermelidir. Devlet tahvilleri, güvenli bir yatırım aracı olarak öne çıkarken, kurumsal tahviller daha yüksek getiri sunar, ancak daha yüksek risk taşır. Yatırımcılar, tahvil yatırımı yaparken ihraççının kredi derecesini, tahvilin vade tarihini ve faiz oranını dikkate almalıdır.

Bir diğer yatırım stratejisi de tahvil merdiveni oluşturmaktır. Bu strateji, farklı vade tarihlerine sahip tahvillerin satın alınması ve böylece faiz oranı riskinin minimize edilmesi üzerine kuruludur. Yatırımcılar, tahvil fonları aracılığıyla da tahvil yatırımı yapabilirler. Bu fonlar, birden fazla tahvilin bir araya getirilmesiyle oluşturulan çeşitlendirilmiş portföylerdir ve riski dağıtarak yönetmeye yardımcı olurlar.

Tahvil Faiz Oranları Nasıl Belirlenir?

Tahvil faiz oranları, bir tahvilin ihraç edildiği dönemdeki piyasa koşulları, ihraççının kredi derecesi ve genel ekonomik durum gibi faktörlere bağlı olarak belirlenir. Faiz oranları, genellikle tahvilin vadesine ve ihraççının risk profiline göre değişir. Nominal faiz oranı, tahvilin yüz değerine uygulanır ve yıllık olarak ödenir. Getiri oranı ise tahvilin piyasa değerine göre belirlenen orandır ve tahvilin vadesi boyunca elde edilecek toplam getiriyi ifade eder.

Ayrıca, piyasa faiz oranları da tahvil fiyatlarını etkileyebilir. Faiz oranları arttığında, mevcut tahvillerin piyasa değeri düşer, çünkü yeni tahviller daha yüksek faiz oranları sunar. Tam tersi durumda, faiz oranları düştüğünde, mevcut tahvillerin değeri artar.

Tahvillerin Avantajları ve Riskleri

Tahvil yatırımları, sabit gelir ve düşük risk sunmaları nedeniyle yatırımcılar için cazip olabilir. Tahviller, düzenli faiz ödemeleri sağladığı için özellikle emeklilik planlarında ve uzun vadeli yatırım stratejilerinde sıkça tercih edilir. Ayrıca, devlet tahvilleri gibi düşük riskli tahviller, güvenli liman olarak kabul edilir ve ekonomik belirsizlik dönemlerinde yatırımcılar tarafından tercih edilir.

Ancak, tahvil yatırımları da bazı riskler içerir. Kredi riski, ihraççının borcunu geri ödeyememe olasılığıdır. Bu risk, özellikle kurumsal tahvillerde daha yüksektir. Faiz oranı riski ise faiz oranlarındaki dalgalanmalardan kaynaklanır. Faiz oranları yükseldiğinde, mevcut tahvillerin değeri düşebilir. Ayrıca, enflasyon riski de tahvil getirilerini olumsuz etkileyebilir, çünkü enflasyon oranı tahvilin getirisinden yüksekse, reel getiri azalır.

Tahvil Getirileri Nasıl Hesaplanır?

Tahvil getirileri, yatırımcılar için tahvillerin ne kadar kazanç sağlayacağını belirlemek adına önemli bir metriktir. Getiri hesaplamaları, nominal getiri, getiri oranı (yield), vade sonu getirisi (YTM) gibi farklı yöntemlerle yapılır. Nominal getiri, tahvilin yıllık olarak ödeyeceği faiz miktarını ifade eder ve genellikle tahvilin yüz değeri üzerinden hesaplanır. Örneğin, 1000 TL nominal değere sahip bir tahvilin yıllık faiz oranı %5 ise, nominal getiri yıllık 50 TL olacaktır.

Getiri oranı (current yield), tahvilin mevcut piyasa fiyatına göre hesaplanan bir metriktir ve tahvilin yüz değerinden farklı bir fiyata alınıp satılması durumunda geçerlidir. Bu oran, tahvilin kupon ödemesinin piyasa fiyatına bölünmesiyle elde edilir. Örneğin, 1000 TL nominal değerli ve 50 TL yıllık kupon ödemesi olan bir tahvil, eğer piyasada 950 TL’ye satılıyorsa, getiri oranı %5,26 olarak hesaplanır.

Vade sonu getirisi (Yield to Maturity – YTM) ise tahvilin vadesine kadar elde edilecek toplam getiriyi ifade eder ve tahvilin ihraç fiyatı, nominal değeri, kupon ödemeleri ve kalan vade süresi dikkate alınarak hesaplanır. YTM, tahvilin tüm vadesi boyunca elde edilecek ortalama yıllık getiri olarak da tanımlanabilir. Bu hesaplama, tahvilin nominal değeri ile piyasadaki işlem fiyatı arasındaki farkı ve tahvilin vade sonuna kadar yapılacak tüm kupon ödemelerini içerir. YTM, farklı tahvillerin karşılaştırılması için en uygun ölçütlerden biridir ve yatırımcılar bu sayede farklı vadelerdeki tahvillerin getiri potansiyellerini değerlendirebilirler.

Tahvil ve Hisse Senedi Arasındaki Farklar

Tahviller ve hisse senetleri, yatırımcıların portföylerinde sıkça kullandıkları iki temel finansal enstrümandır, ancak her biri farklı risk ve getiri profilleri sunar. Tahviller, sabit gelirli yatırım araçlarıdır ve genellikle daha düşük risk taşırlar. Tahvil sahipleri, ihraç eden kuruluşa borç vermiş sayılırlar ve bu borç karşılığında düzenli faiz ödemeleri alırlar. Vade sonunda ise anapara geri ödenir. Bu nedenle tahviller, daha öngörülebilir ve istikrarlı bir gelir akışı sağlamak isteyen yatırımcılar için uygun bir seçenek olabilir.

Hisse senetleri ise bir şirketin mülkiyet payını temsil eder ve yatırımcıya şirkete ortak olma hakkı verir. Hisse senedi sahipleri, şirketin karından temettü alabilirler, ancak temettü ödemeleri garanti edilmez ve şirketin performansına bağlı olarak değişkenlik gösterebilir. Hisse senetleri, tahvillere kıyasla daha yüksek getiri potansiyeline sahip olabilir, ancak aynı zamanda daha yüksek risk taşırlar. Piyasa dalgalanmalarına karşı daha hassas olan hisse senedi fiyatları, ekonomik ve finansal koşullara bağlı olarak büyük değişiklikler gösterebilir. Ayrıca, şirket iflas ettiğinde, tahvil sahipleri hisse senedi sahiplerine göre öncelikli olarak ödeme alırlar, bu da tahvilleri daha güvenli bir yatırım aracı haline getirir.