RSI Nedir?

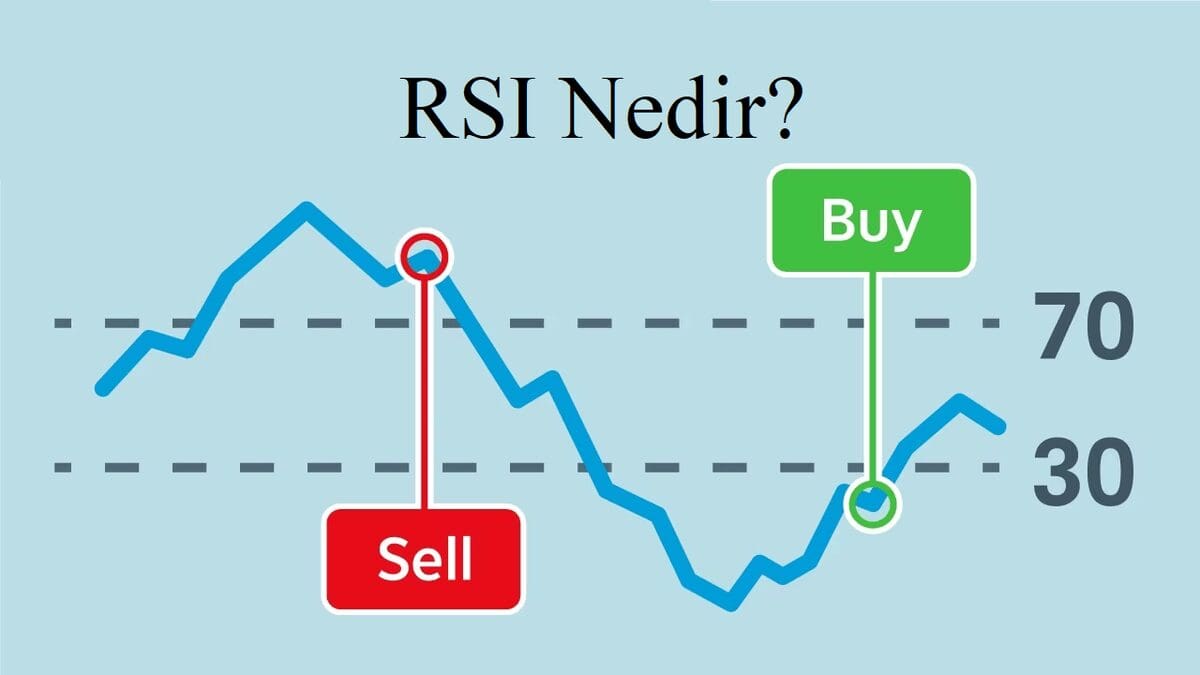

Göreceli Güç Endeksi (Relative Strength Index – RSI), 1978 yılında J. Welles Wilder tarafından geliştirilen bir momentum göstergesidir. Bu gösterge, belirli bir varlığın fiyat hareketlerindeki hız ve değişimlerin derecesini ölçmek için kullanılır. RSI, 0 ile 100 arasında bir değer alır ve bu değerler, varlığın aşırı alım ya da aşırı satım bölgesinde olup olmadığını belirlemek için kullanılır. Genellikle, RSI değeri 70’in üzerine çıktığında, varlık aşırı alım bölgesine girmiş kabul edilir ve bu durum, fiyatların geri çekilme olasılığını artırır. Tersine, RSI değeri 30’un altına düştüğünde, varlık aşırı satım bölgesine girmiş olabilir ve bu da fiyatların yükselme olasılığını işaret edebilir.

RSI, teknik analizde çok yaygın olarak kullanılır ve yatırımcılar için güçlü bir araçtır. Ancak, RSI tek başına kullanıldığında yanıltıcı olabileceği için, diğer teknik göstergelerle birlikte kullanılması önerilir. Özellikle volatil piyasalarda, RSI, yatırımcıların alım-satım kararlarını daha sağlıklı bir şekilde verebilmeleri için kritik sinyaller sunabilir.

RSI Nasıl Hesaplanır?

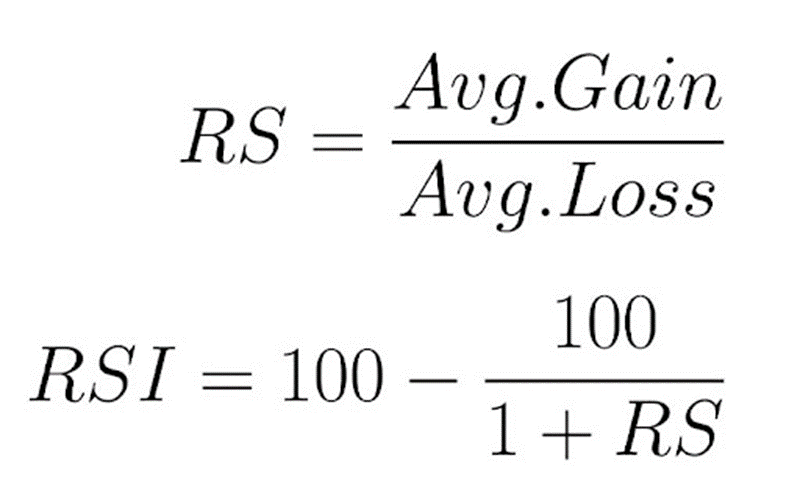

RSI, iki aşamalı bir hesaplama formülüne dayanır. İlk olarak, belirli bir zaman dilimindeki pozitif ve negatif kapanışlar hesaplanır ve bu kapanışların ortalaması alınarak bir “güç oranı” (RS) elde edilir. Ardından, RSI değeri şu formül kullanılarak hesaplanır:

Bu hesaplama, yatırımcılara varlığın mevcut fiyat hareketlerinin ne kadar güçlü olduğunu gösterir. RSI, genellikle 14 periyot üzerinden hesaplanır, ancak bu süre yatırımcının tercihlerine göre değiştirilebilir. RSI değeri, 0 ile 100 arasında bir değer alır ve genellikle 70’in üzerinde aşırı alım, 30’un altında ise aşırı satım sinyali verir.

RSI’nin hesaplanma şekli, onu teknik analizde çok yönlü bir araç haline getirir. Hesaplama sırasında, zaman dilimi seçimi büyük bir öneme sahiptir, çünkü bu, RSI’nın hassasiyetini doğrudan etkiler. Fiyat hareketlerindeki kısa vadeli değişiklikleri yakalamak isteyen yatırımcılar için daha kısa periyotlar, uzun vadeli analizler yapmak isteyenler için ise daha uzun periyotlar tercih edilebilir.

RSI’nin Piyasa Analizindeki Rolü Nedir?

RSI, yatırımcılar için piyasa analizinde kritik bir rol oynar. Bu gösterge, piyasanın aşırı alım veya satım seviyelerine ulaşıp ulaşmadığını belirlemekte kullanılır. Örneğin, bir varlığın RSI değeri 70’in üzerine çıktığında, bu durum, varlığın aşırı değerlenmiş olduğunu ve potansiyel bir geri çekilmenin yaklaştığını gösterebilir. Aynı şekilde, RSI değeri 30’un altına düştüğünde, varlık aşırı satım bölgesine girmiş olabilir ve bu da bir toparlanmanın habercisi olabilir.

RSI ayrıca, piyasa trendlerini analiz ederken de kullanılır. 50’nin üzerindeki bir RSI değeri genellikle bir yükseliş trendini, 50’nin altındaki bir değer ise düşüş trendini işaret eder. Ancak, RSI’nın tek başına kesin sinyaller vermediği ve diğer göstergelerle birlikte değerlendirilmesi gerektiği unutulmamalıdır.

RSI ile Alım Satım Stratejileri Geliştirme

RSI, çeşitli alım satım stratejileri geliştirmek için kullanılabilir. Örneğin, RSI’nın aşırı alım veya aşırı satım bölgelerine girdiği durumlar, alım-satım sinyalleri olarak yorumlanabilir. RSI değeri 30’un altına düştüğünde alım, 70’in üzerine çıktığında ise satış yapmak, yaygın bir stratejidir. Bununla birlikte, RSI’nın diğer teknik göstergelerle birlikte kullanılması, daha güvenilir sinyaller üretebilir.

Ayrıca, RSI’nın diğer teknik göstergelerle birlikte kullanılması, yatırımcılara daha sağlam alım-satım stratejileri geliştirme imkanı tanır. Örneğin, RSI ile hareketli ortalamalar veya Bollinger Bantları birlikte kullanılarak daha kompleks stratejiler oluşturulabilir. Bu tür stratejiler, piyasa koşullarına daha esnek yanıtlar verilmesini sağlayabilir.

RSI Değerlerini Yorumlama

RSI değerlerinin yorumlanması, yatırımcılar için büyük önem taşır. Genellikle, RSI 30’un altına düştüğünde varlığın aşırı satım bölgesinde olduğu ve potansiyel bir alım fırsatı sunduğu düşünülür. Benzer şekilde, RSI 70’in üzerine çıktığında ise varlık aşırı alım bölgesindedir ve bu da potansiyel bir satış fırsatını işaret eder.

Ancak, RSI’nın aşırı alım veya aşırı satım bölgelerine girmesi, her zaman ters bir fiyat hareketinin gerçekleşeceği anlamına gelmez. Piyasa koşulları ve diğer teknik göstergeler de dikkate alınarak, RSI sinyalleri doğru bir şekilde yorumlanmalıdır. Ayrıca, RSI’nın orta nokta olan 50 seviyesi de önemli bir göstergedir. Bu seviyenin üzerinde RSI değerleri, genellikle bir yükseliş trendini, altındaki değerler ise bir düşüş trendini işaret eder.

RSI ve Diğer Teknik Göstergeler Arasındaki İlişki

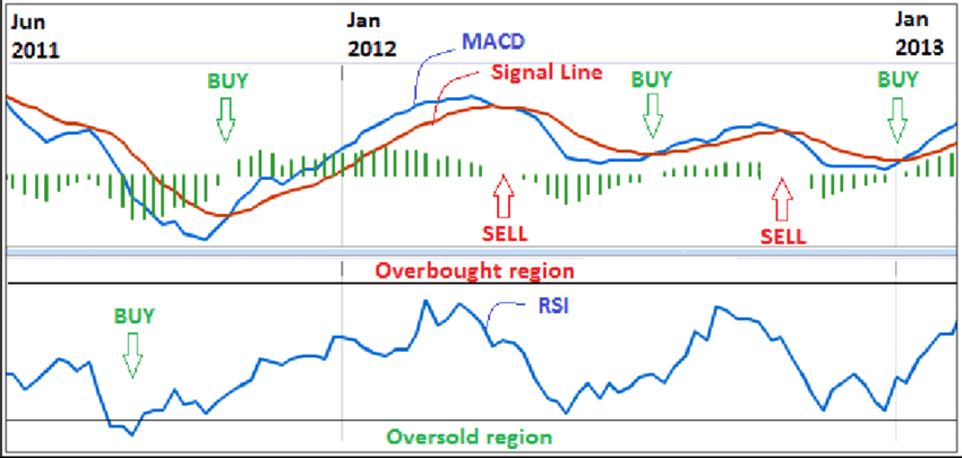

RSI, teknik analizde tek başına kullanılabileceği gibi, diğer göstergelerle birlikte de kullanılabilir. Özellikle MACD, Stokastik Osilatör ve Bollinger Bantları gibi diğer indikatörler ile birlikte RSI, daha güçlü ve güvenilir alım-satım sinyalleri üretir. Bu kombinasyonlar, piyasanın farklı yönlerini analiz ederek daha kapsamlı bir bakış açısı sunar.

Örneğin, RSI ve MACD birlikte kullanıldığında, yatırımcılar hem momentum hem de trend gücünü aynı anda değerlendirebilirler. Bu da, özellikle volatil piyasalarda daha doğru alım-satım kararları verilmesine yardımcı olur. Ayrıca, RSI’nın aşırı alım veya aşırı satım bölgelerinde MACD’nin sinyalleri de dikkate alınarak, daha hassas stratejiler geliştirilebilir.

RSI’nin Farklı Piyasalarda Kullanımı

RSI, sadece hisse senetleri piyasasında değil, aynı zamanda kripto paralar, döviz çiftleri ve emtialar gibi diğer piyasalarda da yaygın olarak kullanılır. Farklı piyasalarda RSI’nın kullanımı, o piyasanın dinamiklerine göre bazı farklılıklar gösterebilir. Ancak, RSI’nın temel prensipleri, piyasanın türünden bağımsız olarak aynıdır.

Özellikle kripto para piyasalarında RSI, yatırımcıların volatiliteye karşı daha dikkatli olmasını sağlar. Kripto paraların yüksek volatilitesi, RSI sinyallerinin daha sık ortaya çıkmasına neden olabilir. Bu nedenle, RSI’nın diğer göstergelerle birlikte kullanılması, özellikle kripto para ticaretinde daha güvenilir stratejiler oluşturulmasına yardımcı olur.