Eurobond Nedir?

Eurobond, devletler veya büyük şirketler tarafından uluslararası piyasalarda, yabancı para birimlerinde ihraç edilen uzun vadeli borçlanma senetleridir. Genellikle Amerikan Doları, Euro veya Japon Yeni gibi döviz cinsinden ihraç edilen bu tahviller, uluslararası yatırımcılara yönelik olarak sunulur. Eurobond’ların temel amacı, ihraç eden devlet veya şirketlerin kendi ülkeleri dışında döviz cinsinden kaynak sağlamaktır. Bu nedenle, Eurobond’lar özellikle gelişmekte olan ülkeler tarafından döviz rezervlerini artırmak ve borçlanma ihtiyaçlarını karşılamak amacıyla tercih edilen bir finansal enstrümandır.

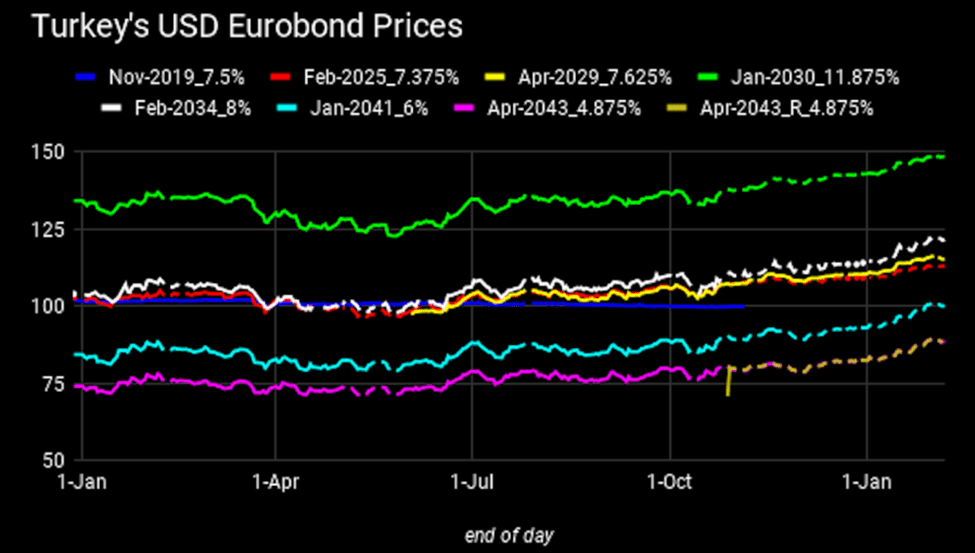

Eurobond’lar genellikle 5 ila 30 yıl arasında değişen vadelerle ihraç edilir ve sabit veya değişken faiz oranlarına sahip olabilir. Bu tahvillerin en önemli özelliklerinden biri, kupon ödemeleri yoluyla yatırımcılara düzenli gelir sağlamasıdır. Eurobond’lar, dünya çapında geniş bir yatırımcı tabanına hitap eder ve ihraç eden kurumun kredi değerliliği, tahvilin fiyatını ve getirisini doğrudan etkiler. Yüksek kredi notuna sahip ülkeler ve şirketler tarafından ihraç edilen Eurobond’lar, genellikle daha düşük faiz oranlarıyla işlem görürken, daha yüksek risk taşıyan ihraççıların tahvilleri daha yüksek faiz oranlarına sahip olabilir.

Eurobond’ların Özellikleri ve Avantajları

Eurobond’lar, yatırımcılara belirli avantajlar sunar. Bu tahvillerin en önemli özelliklerinden biri yüksek likiditeye sahip olmalarıdır. Eurobond’lar, genellikle ihraç edildikleri döviz cinsi üzerinden nakit akışı sağlar ve vade sonu beklenmeden işlem tarihindeki piyasa koşullarına göre nakde çevrilebilir. Bu durum, yatırımcılar için esneklik sağlar ve döviz cinsinden düzenli gelir elde etme imkanı sunar.

Bir diğer avantaj, Eurobond’ların enflasyona karşı koruma sağlayabilme potansiyelidir. Genellikle sabit faiz oranına sahip olan bu tahviller, yatırımcıları yüksek enflasyon riskine karşı korur. Ayrıca, Eurobond’lar, uzun vadeli yatırım araçları oldukları için, yatırımcıların portföylerini çeşitlendirmelerine de olanak tanır.

Eurobond Yatırımı Nasıl Yapılır?

Eurobond yatırımı, bankalar veya finans kurumları aracılığıyla gerçekleştirilebilir. Türkiye’de Eurobond alım satım işlemleri, genellikle bankalar üzerinden yapılır ve bu işlemler mobil uygulamalar veya internet bankacılığı aracılığıyla da gerçekleştirilebilir. Eurobond almak isteyen bir yatırımcı, bankasında yatırım hesabı açarak işlem yapabilir. Alım satım işlemleri genellikle 1.000 nominal ve katları şeklinde yapılır ve ilk ihraçta belirlenmiş işlem sınırlarına tabidir.

Yatırımcılar, Eurobond’ları satın alırken vade süresi, faiz oranı ve döviz kuru gibi faktörleri göz önünde bulundurmalıdır. Ayrıca, Eurobond’ların getiri potansiyeli kadar taşıdığı riskler de dikkate alınmalı ve yatırımcıların kendi risk toleranslarını belirlemeleri önemlidir.

Eurobond’ların Riskleri ve Dikkat Edilmesi Gerekenler

Her yatırım aracında olduğu gibi, Eurobond yatırımlarında da çeşitli riskler mevcuttur. Faiz oranı riski, Eurobond yatırımlarında en yaygın risklerden biridir. Tahvilin faiz oranı yükseldiğinde, mevcut Eurobond’un değeri düşebilir ve bu durumda yatırımcı, vade sonundan önce tahvilini satmak isterse zarar edebilir. Döviz kuru riski de Eurobond yatırımlarında önemli bir faktördür; döviz kurlarındaki dalgalanmalar, tahvilin değerini doğrudan etkileyebilir.

Bunların yanı sıra, bazı Eurobond’lar geri çağrılma opsiyonuna sahiptir. Bu, ihraççı kurumun belirli bir tarihten önce tahvilleri geri satın alabileceği anlamına gelir ki bu durumda yatırımcı daha düşük bir getiri ile karşılaşabilir. Yatırımcıların, bu risklerin farkında olarak ve gerektiğinde finansal danışmanlık alarak yatırım yapmaları önerilir.

Eurobond Piyasasının Geleceği

Eurobond piyasası, küresel ekonomik dalgalanmalar ve merkez bankalarının faiz politikaları gibi faktörlerden doğrudan etkilenir. Bu nedenle, piyasada belirsizlikler ve fırsatlar bir arada bulunabilir. Türkiye gibi gelişmekte olan ülkelerin ihraç ettiği Eurobond’lar, yüksek getiri potansiyeli sunabilir, ancak bu yüksek getiri potansiyeli, yüksek risklerle de birlikte gelir.

Gelecekte, özellikle küresel faiz oranlarının ve ekonomik istikrarın seyrine bağlı olarak Eurobond piyasasında volatilite devam edebilir. Ancak uzun vadeli yatırımcılar için, bu tür dalgalanmalar iyi bir getiri fırsatı sunabilir.

Eurobond ile Diğer Tahvil Türleri Arasındaki Farklar

Eurobond’lar, ihraç edildikleri döviz cinsi, vade süresi ve kupon ödeme yapıları ile diğer tahvil türlerinden ayrılır. Devlet tahvilleri genellikle yerel para birimi üzerinden ihraç edilirken, Eurobond’lar yabancı para birimleri üzerinden ihraç edilir ve bu, yatırımcılara döviz bazında gelir elde etme imkanı sunar.

Bunun yanı sıra, Eurobond’lar genellikle daha uzun vadeli yatırım araçları olarak bilinir ve daha yüksek getiri potansiyeli taşırlar. Ancak bu yüksek getiri, daha yüksek riskleri de beraberinde getirebilir. Bu nedenle, Eurobond’lar, özellikle uzun vadeli yatırımlarını döviz bazında çeşitlendirmek isteyen yatırımcılar için uygun bir seçenek olabilir.

Eurobond Getirileri: Nasıl Hesaplanır ve Ne Kadar Kazandırır?

Eurobond getirileri, iki temel faktöre dayanarak hesaplanır: kupon faiz oranı ve değer artışı. Kupon faiz oranı, tahvilin nominal değerine uygulanarak hesaplanır ve bu oran, tahvilin vadesine kadar elde edilecek faiz gelirini belirler. Değer artışı ise, tahvilin piyasa fiyatındaki değişimlerden kaynaklanır. Eurobond’un satış fiyatı, alım fiyatından yüksekse, bu artış yatırımcıya ekstra kazanç sağlar.

Örneğin, 100.000 dolarlık nominal değere sahip bir Eurobond’u 95.000 dolara satın alan bir yatırımcı, vade sonunda 100.000 doları geri alır ve bu süreçte kupon faizleri ile ek gelir elde eder. Ancak, getiri hesaplaması yaparken vergi, işlem maliyetleri ve diğer giderler de göz önünde bulundurulmalıdır.