CDS’in Tanımı ve Çalışma Prensibi

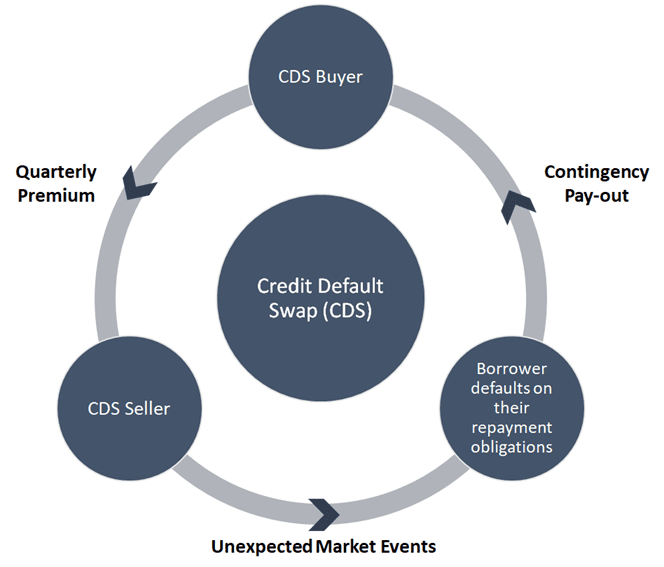

Credit Default Swap (CDS), kredi riskine karşı koruma sağlayan finansal bir türev üründür. Bu finansal araç, yatırımcıların bir borçlunun (örneğin, bir ülke veya şirketin) borçlarını ödeyememesi durumunda temerrüt riskini devretmesine olanak tanır. CDS’ler, borçlunun temerrüde düşmesi halinde tazminat ödemesi yapmakla yükümlü olan bir satıcı ve kredi riskine karşı koruma arayan bir alıcı arasında yapılır. CDS, teknik olarak bir sigorta poliçesi gibi işlev görse de, hukuki olarak sigorta olarak sınıflandırılmaz. CDS’ler, özellikle borçlanma araçları ile ilişkilendirilen risklerin yönetilmesinde kullanılır.

CDS sözleşmelerinde, borç veren taraf, borçlu temerrüde düşme ihtimaline karşı CDS satıcısına belirli bir süre boyunca prim öder. Eğer kredi olayları (temerrüt, iflas, borcun yeniden yapılandırılması gibi) gerçekleşirse, CDS satıcısı, borç veren tarafın zararını tazmin eder. Eğer borçlu, borcunu vadesi geldiğinde öderse, CDS satıcısı ödenen primleri gelir olarak alır ve başka bir yükümlülüğü olmaz.

CDS Nasıl İşler? Temel Mantık ve Taraflar

CDS’ler iki temel taraf arasında işler: Koruma alıcısı (sigortalanan taraf) ve koruma sağlayıcısı (sigorta sağlayan taraf). Koruma alıcısı, borçlunun kredi riskini transfer etmek için belirli primler öderken, koruma sağlayıcısı borçlu temerrüde düşerse tazminat ödemeyi kabul eder. Bu sigorta işlevinin yanı sıra, CDS’ler spekülasyon amacıyla da kullanılabilir. Yatırımcılar, borçlunun temerrüde düşme riskinin artacağı beklentisiyle CDS alarak kar elde edebilirler.

CDS’lerin ilginç bir yönü, tarafların CDS ile ilgili borcun gerçek sahibi olmak zorunda olmamalarıdır. Bu durum, spekülatörlerin CDS piyasasında büyük pozisyonlar almasına ve borçlunun kredi durumuna ilişkin pozisyonlarını değiştirmesine olanak tanır. CDS sözleşmesinde belirlenen prim, borçlunun kredi itibarına bağlıdır; borçlunun kredi notu düştükçe CDS primleri artar.

CDS’in Tarihi ve Finansal Krizlerdeki Rolü

CDS‘lerin tarihi, 1990’lı yılların ortalarına kadar uzanır. İlk kez 1994 yılında JP Morgan tarafından Exxon Valdez petrol sızıntısı olayından sonra kullanılmıştır. Ancak, CDS’lerin asıl popülerliği 2000’li yıllarda büyük finansal kuruluşlar ve hedge fonlar tarafından yaygın olarak kullanılmaya başlamasıyla artmıştır.

2008 Küresel Finansal Krizi sırasında, CDS’ler büyük bir rol oynamıştır. Kriz öncesi, mortgage destekli menkul kıymetler (MBS) gibi riskli varlıklar için aşırı CDS kullanımı, finansal piyasaların kırılgan hale gelmesine neden olmuştur. AIG (American International Group) gibi büyük şirketler, bu dönemde CDS’leri teminat olarak kullanmış ve büyük kayıplara uğramışlardır. Krizin bir sonucu olarak, CDS piyasasında daha fazla düzenleme yapılması gerektiği anlaşılmıştır. Bu süreç, CDS’lerin nasıl işlediğini, karşı taraf risklerini ve finansal sistem üzerindeki potansiyel etkilerini gözler önüne sermiştir.

CDS’in Kullanım Alanları ve Yatırımcılar İçin Önemi

CDS’ler, başta bankalar, yatırım fonları ve sigorta şirketleri olmak üzere finansal kuruluşlar tarafından kullanılır. Temel işlevi, kredi riskini transfer ederek yatırımcıların bu riske karşı korunmasını sağlamaktır. CDS, kredi riski olan tahviller gibi borçlanma araçlarına yatırım yapan yatırımcılar için önemli bir koruma aracı sunar. Örneğin, bir yatırımcı, tahvil ihraç eden şirketin kredi itibarından emin değilse, CDS alarak temerrüt riskini başka bir tarafa devredebilir. Bunun dışında CDS’ler spekülatif amaçlarla da kullanılır ve borçlunun kredi riskinde artış olacağını düşünen yatırımcılar için kâr elde etme fırsatı sunar.

CDS ile Kredi Riski Nasıl Azaltılır?

CDS, kredi riskini başka bir tarafa devretme imkanı sunar. Bir borç vereni, borçlunun temerrüde düşme ihtimaline karşı CDS satın alarak korunabilir. CDS sözleşmesinin alıcısı, borçluya ait tahvilleri veya kredileri elinde tutarken, bu yatırımları riskten koruma amacıyla CDS kullanabilir. Temerrüt gerçekleşirse, CDS satıcısı zararları telafi etmek zorunda kalır, böylece borç veren tarafın kredi riskine maruz kalması azalır.

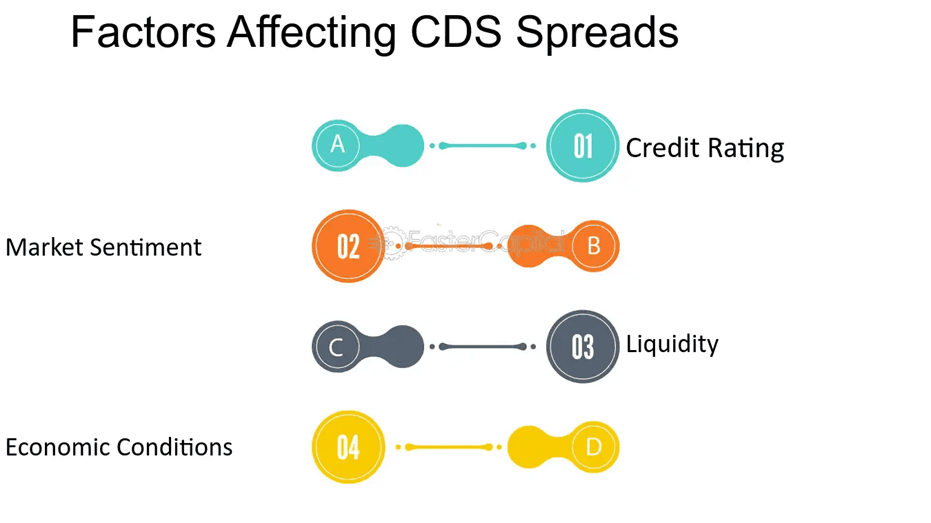

CDS Fiyatlarını Belirleyen Faktörler

CDS fiyatlarını etkileyen temel faktör, borçlunun kredi notudur. CDS primleri (spread olarak bilinir), borçlunun kredi itibarına göre belirlenir. Eğer bir borçlu yüksek kredi itibarına sahipse, CDS primleri düşük olur. Ancak borçlunun kredi riski artarsa, CDS primleri de artar. Piyasadaki likidite durumu, genel ekonomik koşullar ve faiz oranları gibi diğer faktörler de CDS fiyatlarının dalgalanmasında rol oynar.

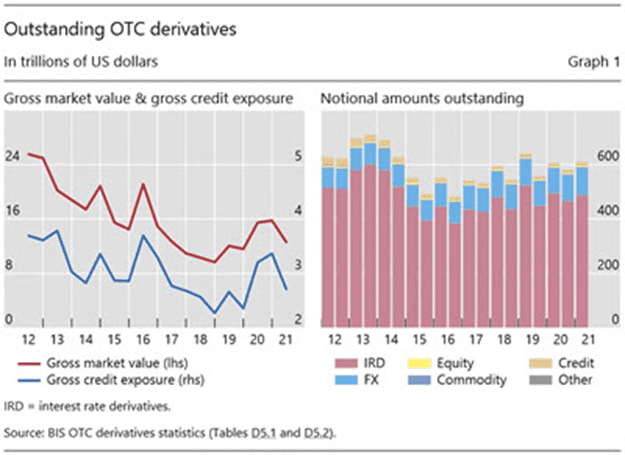

CDS Piyasaları: Küresel Ölçek ve Büyük Oyuncular

CDS piyasası genellikle tezgah üstü (OTC) olarak işlem görür ve dünyanın en büyük finans kuruluşları bu piyasada önemli rol oynar. Özellikle Goldman Sachs, JP Morgan, Morgan Stanley gibi büyük yatırım bankaları, CDS kontratlarının hem alıcı hem de satıcısı olarak aktif katılım gösterirler. Bu piyasada işlem gören CDS sözleşmeleri, büyük ölçekli tahvil piyasalarına dayalıdır ve devlet tahvilleri gibi yüksek hacimli borçlanma araçlarını kapsar.

CDS’nin Avantajları ve Dezavantajları

Avantajlar:

- Kredi Riskine Karşı Koruma: CDS, yatırımcıları ve borç verenleri kredi temerrüdüne karşı sigortalayarak koruma sağlar.

- Likidite Sağlar: CDS piyasası, büyük oyunculara kredi riskini devretme ve sermaye akışını yönetme fırsatı sunar.

- Spekülatif Fırsatlar: CDS’ler, kredi riskinin artacağı yönünde tahminde bulunan yatırımcılara spekülatif kazanç sağlama fırsatı verir.

Dezavantajlar:

- Finansal Kriz Riski: 2008 finansal krizinde olduğu gibi, CDS’lerin aşırı ve yanlış kullanımı, finansal piyasalarda dengesizliklere ve krizlere yol açabilir

- Karşı Taraf Riski: CDS satıcısının temerrüt etmesi durumunda, sigorta işlevini yerine getirememe riski mevcuttur.

- Piyasa Şeffaflığı: OTC piyasasında işlem gören CDS’ler, düzenleyici denetimlerin eksik olmasından dolayı piyasa manipülasyonlarına açık olabilir.