CDS Nedir? Temel Tanım ve Kavramlar

Kredi Temerrüt Swapı (CDS), bir borç verenin, borç alanın temerrüde düşme riskini başka bir tarafa devretmesine olanak tanıyan bir finansal türev ürünüdür. CDS’ler, borç verenin riskini azaltmak için kullanılır ve alıcı, olası bir temerrüt durumunda tazminat alır. Basitçe, borç verenin kredi riskini başka bir yatırımcıya aktarmasını sağlar.

CDS, temel olarak borcun sigortalanması gibi çalışır. Borç veren, belirli bir prim karşılığında borcun temerrüde düşme riskini sigorta eder. CDS, iki taraf arasında yapılan bir sözleşmedir ve temerrüt durumunda sigorta sağlayan taraf, borç verenin zararını tazmin eder. CDS, finansal piyasalar için önemli bir risk yönetim aracı olarak kabul edilir.

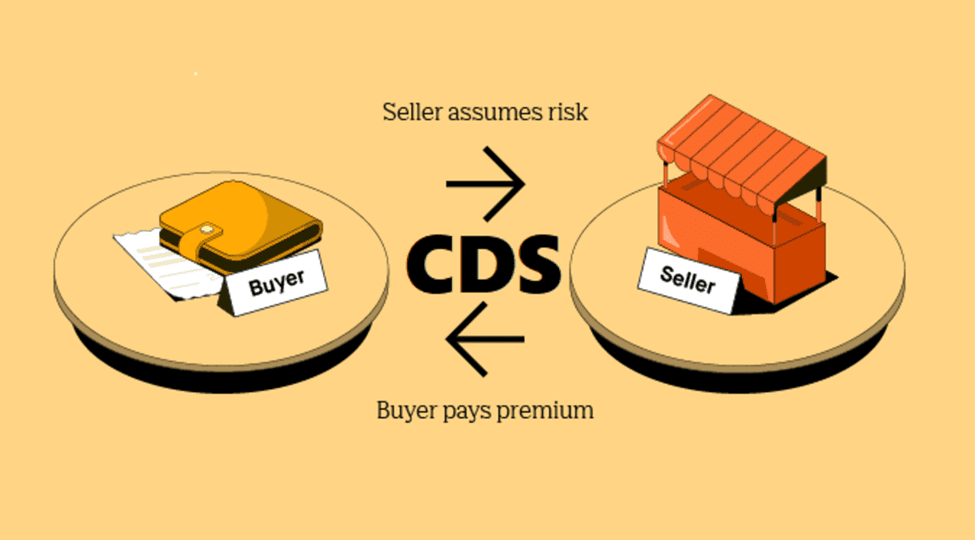

CDS Nasıl Çalışır? İşleyiş ve Mekanizma

CDS’nin işleyişi oldukça basittir. Bir yatırımcı, belirli bir tahvil veya borç yükümlülüğü üzerinde CDS satın alır. Tahvil sahibi, temerrüde düşme riski yüksek olan bir borçlanma aracını elinde tutuyorsa, bu riski azaltmak için CDS kullanır. CDS satan taraf ise riskin bir kısmını veya tamamını üstlenir ve karşılığında prim alır.

CDS, belirli bir sürede düzenli prim ödemeleri gerektirir. Borçlu temerrüde düşerse, CDS satıcısı borcun değerini ödemeyi taahhüt eder. CDS’nin temel mantığı, alıcının olası bir temerrüt durumunda zararını sigorta eden bir araç olarak kullanılmasıdır. Bu nedenle CDS’ler, kredi riski taşıyan yatırımcılar için önemli bir riskten korunma aracı haline gelmiştir.

CDS’nin Kredi Risk Yönetimindeki Rolü

Kredi risk yönetiminde CDS’ler önemli bir role sahiptir. Özellikle bankalar, yatırım fonları ve sigorta şirketleri gibi büyük finansal kurumlar, ellerindeki borçlanma araçlarına ilişkin riskleri minimize etmek için CDS kullanır. Kredi riski, borçlunun borcunu ödeyememe riski olarak tanımlanır ve CDS’ler bu riski yönetmede etkili bir çözüm sunar.

CDS’ler, kredi riskini dağıtarak finansal istikrarı sağlamaya yardımcı olur. Örneğin, bir banka bir şirketin tahvillerine yatırım yapmışsa ve bu şirketin iflas etme riski varsa, banka CDS satın alarak bu riski başka bir tarafa devredebilir. Bu durum, finansal piyasaların daha sağlam ve dirençli olmasına katkı sağlar.

CDS Primleri Neyi İfade Eder? Risk ve Güvenlik Göstergesi

CDS primleri, bir borçlanma aracının temerrüde düşme olasılığına bağlı olarak değişen sigorta maliyetidir. Yüksek CDS primi, borç alanın temerrüde düşme olasılığının yüksek olduğunu gösterir. Bu nedenle CDS primleri, piyasalarda risk ve güvenlik göstergesi olarak kabul edilir.

Bir ülkenin CDS primi, o ülkenin ekonomik durumu hakkında da ipuçları verir. Yüksek CDS primleri, o ülkenin borcunu ödeyememe riskinin yüksek olduğu anlamına gelirken, düşük CDS primleri daha güvenli bir ekonomi ve düşük risk anlamına gelir. Yatırımcılar, CDS primlerine bakarak borçlanma araçlarının risk profilini değerlendirebilir.

CDS Piyasasının Ekonomi Üzerindeki Etkileri

CDS piyasası, global ekonomide önemli bir etkiye sahiptir. CDS’ler, yatırımcıların kredi risklerini yönetmelerine yardımcı olurken, aynı zamanda piyasalarda güvenin artmasını sağlar. Ancak CDS piyasasının şeffaflığı genellikle eleştirilir. CDS’lerin karmaşık yapısı ve piyasa oyuncuları arasında şeffaflık eksikliği, zaman zaman finansal istikrarsızlıklara yol açabilir.

Özellikle büyük finansal krizler sırasında, CDS piyasasının likiditesi önemli bir sorun haline gelir. Örneğin, 2008 küresel finansal krizinde CDS piyasası büyük bir baskı altına girmiş ve birçok finansal kurum iflas etme noktasına gelmiştir. Bu durum, CDS piyasasının ekonomi üzerinde hem olumlu hem de olumsuz etkiler yaratabileceğini göstermektedir.

CDS ve Ülke Risk Primi Arasındaki İlişki

CDS ile ülke risk primi arasında doğrudan bir ilişki vardır. Ülke risk primi, bir ülkenin borçlanma maliyetini belirlerken, CDS primleri bu maliyetin bir yansıması olarak kabul edilir. Yüksek CDS primleri, o ülkenin borç ödeme kapasitesine ilişkin endişeleri yansıtır ve bu durum ülke risk priminin yükselmesine yol açar.

CDS primleri, yatırımcılar için önemli bir ekonomik gösterge niteliği taşır. Bir ülkenin ekonomik durumu kötüleştiğinde veya siyasi istikrarsızlık yaşandığında, CDS primleri hızla yükselir. Bu nedenle CDS, ulusal ve uluslararası yatırımcıların ülke riskini değerlendirmede sıkça kullandığı bir ölçüttür.

CDS ile Hedge ve Spekülasyon Stratejileri

CDS’ler, hem hedge (riskten korunma) hem de spekülasyon amacıyla kullanılabilir. Hedge stratejilerinde CDS’ler, yatırımcıların kredi riskine karşı kendilerini korumalarına olanak tanır. Örneğin, bir yatırımcı, yüksek riskli bir tahvile sahip olduğunda, CDS satın alarak bu riskten korunabilir. CDS, riskin minimize edilmesine yardımcı olurken aynı zamanda yatırımcılara güvenlik sağlar.

Öte yandan, CDS’ler spekülasyon için de kullanılabilir. Bazı yatırımcılar, belirli bir borçlanma aracının temerrüde düşeceğini öngörerek CDS alır. Eğer tahvil temerrüde düşerse, yatırımcılar CDS’den kar elde eder. Bu durum, CDS’lerin sadece riskten korunma aracı değil, aynı zamanda spekülatif bir enstrüman olarak da kullanılabileceğini gösterir.

CDS’nin 2008 Finansal Krizindeki Rolü

2008 küresel finansal krizinde CDS’ler kritik bir rol oynamıştır. Kriz öncesi dönemde, birçok finansal kurum, yüksek riskli mortgage tahvilleri üzerine CDS sözleşmeleri yapmıştı. Ancak mortgage piyasasının çöküşüyle birlikte, CDS piyasası da büyük bir kriz yaşamıştır. Özellikle AIG gibi büyük finansal kuruluşlar, CDS yükümlülüklerini yerine getiremeyince, bu durum küresel ekonomik krizi derinleştirmiştir.

CDS’nin 2008 krizindeki rolü, finansal piyasaların ne kadar kırılgan olabileceğini göstermiştir. CDS’ler, başlangıçta riskten korunma amacıyla kullanılsa da, spekülasyonun artmasıyla birlikte piyasalarda büyük bir belirsizlik yaratmıştır. Bu nedenle 2008 krizi, CDS piyasasının düzenlenmesi gerektiğine dair önemli dersler sunmuştur.